Unwetter, Hagel und Hochwasser können verheerende Schäden anrichten und oft stellt sich die Frage nach finanzieller Kompensation. Kann man die Kosten für die Wiederherstellung steuerlich absetzen? Lesen Sie weiter, um diese Frage zu klären und mehr über Ihre steuerlichen Möglichkeiten zu erfahren!

Inhaltsverzeichnis

- Ihre erste Anlaufstelle: Versicherung

- Welche Kosten kann ich bei Sturmschäden absetzen?

- Welche Voraussetzungen müssen erfüllt sein?

- Gibt es einen Selbstbehalt?

- Kann ich Hausrat- und Gebäudeversicherungen absetzen?

- FAQs zu Hochwasser- und Sturmschäden

Ihre erste Anlaufstelle: Versicherung

Im Fall von Unwetterschäden sollten Sie als erstes Ihren Versicherungsschutz überprüfen und feststellen, ob die Kosten von der Versicherung übernommen werden. Gebäude- oder Hausratsversicherungen decken in der Regel Schäden durch Blitzschlag, Sturm und Hagel ab.

Schäden, die durch andere Elementarereignisse wie Starkregen, Hochwasser, Überschwemmungen, Erdrutsche entstanden sind, werden allerdings nur von einer speziellen Elementarschadenversicherung übernommen.

Werden die Schäden an Ihrem Haus von einer Ihrer Versicherungen abgedeckt, bekommen Sie die Kosten von der Versicherung erstattet. Somit ist es in diesem Fall nicht möglich, die Kosten zusätzlich in Ihrer Steuererklärung zu berücksichtigen.

Welche Kosten kann ich als Sturmschäden absetzen?

In dem Fall, dass die entstandenen Schäden bzw. deren Reparatur oder Wiederbeschaffung nicht durch eine Ihrer Versicherungen abgedeckt werden, können Sie die Kosten auch als außergewöhnliche Belastung von der Steuer absetzen.

Leider ist das nicht bei allen Kosten durch Sturm- oder Hochwasserschäden möglich. Es muss sich hierbei um existenziell notwendige Gegenstände handeln, wie beispielsweise Möbel, Hausrat, Kleidung oder das Auto.

Achtung: Schäden an Luxusgegenständen, Außenanlagen, Kellern, Ferienhäusern oder ähnlichem werden vom Finanzamt nicht beachtet.

Handelt es sich um einen existenziell notwendigen Gegenstand, der infolge eines Unwetters zerstört wurde, können folgende Kosten bei der Steuererklärung angerechnet werden:

- Reparatur oder Wiederbeschaffung

- Entsorgung

- Sachverständigengutachten

- Darlehenszinsen, insofern ein Darlehen für die Beseitigung der Schäden aufgenommen wurde.

Wichtig: Dem Finanzamt muss ein Nachweis der Ausgaben vorgelegt werden. Dazu müssen Sie die Kosten in Zusammenhang mit den Unwetterschäden durch Rechnungen und Zahlungsbelege belegen.

Absetzbare Kosten für Eigentürmer:innen

Als Eigentürmer:in Ihrer selbstgenutzten Immobilie können Sie unter anderem die Kosten für folgende Maßnahmen als außergewöhnliche Belastung absetzen:

- Beseitigung von Wasser und Schlamm

- Reparatur von Gebäudestruktur, Heizungen, Wasserleitungen, Stromversorgung

- Anschaffung oder Anmietung von Trocknungsgeräten, Mauerentfeuchtung

- Entsorgung und Wiederbeschaffung beschädigter Gegenstände

- Sachverständigengutachten

- Darlehenszinsen, insofern ein Darlehen für die Beseitigung der Schäden aufgenommen wurde.

Tipp: Sollten Sie jemanden beauftragen, können Sie die dafür anfallenden Kosten als Handwerkerleistung oder haushaltsnahe Dienstleistung absetzen.

Absetzbare Kosten für Vermieter:innen

Als Vermieter:in können Sie ähnliche Kosten geltend machen wie auch als Eigentümer:in einer selbstgenutzten Immobilie. Im Rahmen Ihrer Vermietung können Sie die Kosten jedoch als Werbungskosten geltend machen und erlangen somit einen weiteren Steuervorteil.

Achtung: Wird der vorherige Zustand einzelner Elemente durch die Maßnahmen verbessert, müssen die Kosten über mehrere Jahre abgeschrieben werden.

Hier erhalten Sie noch weitere Steuer-Tipps für Vermieter: „Steuern sparen als Vermieter:in – So geht’s“

Absetzbare Kosten für Mieter:innen

Auch als Mieter:in haben Sie die Möglichkeit, Sturm- und Hochwasserschäden als außergewöhnliche Belastung abzusetzen, wenngleich sich die Kosten hier in der Regel auf Ihren Hausrat beschränken:

- Anschaffung oder Reparatur von Einrichtungs-, Elektro- oder Haushaltsgegenständen

- Reparatur oder Ersatz eines beschädigten Fahrzeuges

- Vorübergehende Unterkunft und Transport dorthin

- Entsorgung

Tipp: Auch als Mieter:in können Sie haushaltsnahe Dienstleistungen oder Handwerkerleistungen geltend machen.

Hier erhalten Sie weitere Steuer-Tipps für Mieter:innen: „So können Mieter:innen Nebenkosten bei der Steuererklärung absetzen!“

Welche Voraussetzungen müssen erfüllt sein?

Ist bereits geklärt, ob die Notwendigkeit der betroffenen Gegenstände besteht, müssen noch weitere Voraussetzungen erfüllt sein, um die entstandenen Kosten als außergewöhnliche Belastung geltend zu machen.

- Es darf kein eigenes Verschulden vorliegen. Haben Sie den Schaden also selbst verursacht, werden die Kosten steuerlich nicht berücksichtigt.

- Es dürfen keine Ersatzansprüche gegen Dritte bestehen. Falls eine außenstehende Person für die entstandenen Schäden verantwortlich ist, müssen Sie das Geld zunächst bei ihr anfordern.

- Die Schäden dürfen nicht über eine übliche Versicherung abgedeckt sein, wobei beispielsweise eine Gebäude- oder Hausratsversicherung als übliche Versicherung gelten. Werden beispielsweise Hochwasserschäden nicht übernommen, können Sie die angefallenen Kosten in der Steuererklärung geltend machen.

Hinweis: Eine nicht vorhandene Elementarversicherung gefährdet den Abzug als außergewöhnliche Belastung nicht.

- Mit den Reparaturen oder Wiederinstandsetzungen müssen Sie unbedingt innerhalb von drei Jahren nach dem Schadenszeitpunkt beginnen. Verpassen Sie diese Frist, können Sie die Kosten nicht bei der Steuer ansetzen.

Erleichterungen bei Katastrophenerlass

Bei Naturkatastrophen mit Breitenwirkung können die Landesfinanzminister:innen den sogenannten Katastrophenerlass in Kraft setzen. Dies ist beispielsweise bei weitreichenden Katastrophen mit Hochwasser, Stürmen, Hagel oder Erdbeben der Fall, bei denen viele Menschen betroffen sind.

Steuerliche Hilfemaßnahmen für Privatleute

In den jeweiligen Bundesländern gelten nun besondere steuerliche Hilfemaßnahmen, um Geschädigten entgegenzukommen. Dazu zählen unter anderem

- Steuerstundung,

- Anpassung von Steuervorauszahlungen und

- Verzicht auf Vollstreckungsmaßnahmen der Finanzämter.

Außerdem gibt es steuerliche Erleichterungen für Spenden, so ist bei einer Einzahlung im Rahmen einer Spendenaktion mit eingerichtetem Sonderkonto ein Bareinzahlungsbeleg oder eine Buchungsbestätigung als Spendenquittung ausreichend.

Arbeitnehmer:innen können außerdem pro Kalenderjahr bis zu 600 Euro Unterstützung von ihrem Arbeitgeber steuerfrei erhalten. Voraussetzung ist, dass ein besonderer Notfall vorliegt, wovon bei von Hochwasser Betroffenen immer ausgegangen wird.

Gibt es einen Selbstbehalt?

Ja, leider gibt es auch einen Selbstbehalt für die Kosten. Das Finanzamt summiert alle Kosten, die Sie als außergewöhnliche Belastungen angegeben haben auf und zieht von dieser Summe die sogenannte zumutbare Belastung ab. Diesen Teil der Kosten müssen Sie leider selbst tragen und nur die Kosten darüber hinaus werden geltend gemacht.

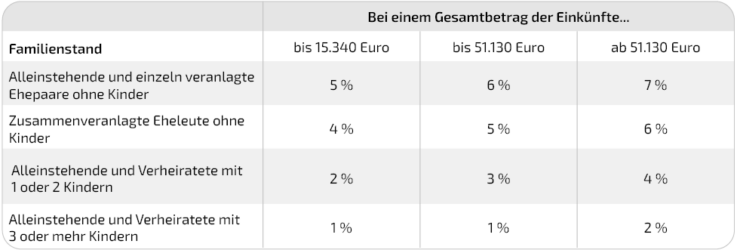

Die Höhe der zumutbaren Eigenbelastung ist abhängig von Ihrem Familienstand, der Anzahl Ihrer Kinder und dem Gesamtbetrag Ihrer Einkünfte.

Das sehen Sie:

Die Höhe der zumutbaren Belastung wird in % angegeben. Sie steigt mit zunehmender Höhe der Einkünfte und sinkt mit zunehmender Anzahl der Kinder.

Die höchste zumutbare Belastung liegt bei 7 % und gilt für alleinstehende oder einzeln veranlagte Ehepaare ohne Kinder, welche außerdem Einkünfte ab 51.130 Euro haben.

Die niedrigste zumutbare Belastung gilt für alleinstehende und verheiratete mit 3 oder mehr Kindern und einem Einkommen bis 51.340 Euro. Diese Personengruppe muss nur noch 1 % ihrer außergewöhnlichen Belastungen selbst tragen.

Kann ich Hausrat- oder Gebäudeversicherungen absetzen?

Sie können grundsätzlich nur Versicherungen als Sonderausgaben absetzen, die unmittelbare Schäden an Personen absichern. Demzufolge können Hausrat-, Gebäude, oder auch Elementarversicherungen steuerlich nicht berücksichtigt werden, weil hier Gegenstände abgesichert werden.

FAQs zu Hochwasser- und Sturmschäden

Welche Kosten können bei Unwetter- und Hochwasserschäden steuerlich berücksichtigt werden?

Nach Unwetter- und Hochwasserschäden können Sie die Kosten für Reparatur oder Wiederbeschaffung, für Entsorgung, Sachverständigengutachten und Darlehenszinsen bei Ihrer Steuererklärung anrechnen.

Allerdings gilt das nur bei der Beschädigung existentiell notwendiger Gegenstände, wie Möbel, Hausrat, Kleidung oder auch bei Beschädigung der Wohnung oder des Hauses.

Welche Voraussetzungen müssen erfüllt werden, um Kosten für Unwetter- und Hochwasserschäden von der Steuer abzusetzen?

Voraussetzungen für die steuerliche Berücksichtigung von Unwetter- und Hochwasserschäden:

- kein eigenes Verschulden

- keine Ersatzansprüche gegenüber Dritten

- keine Kostenabdeckung durch übliche Versicherung

- Beginn der Wiederinstandsetzung innerhalb von 3 Jahren

Gibt es im Katastrophenfall steuerliche Erleichterungen für Privatpersonen?

Ja, wenn die Landesfinanzminister:innen den Katastrophenerlass in Kraft setzen, gehen damit auch steuerliche Hilfemaßnahmen für Privatleute einher. In der Regel handelt es sich dabei um Steuerstundungen, Anpassung von Steuervorauszahlungen und Verzicht auf Vollstreckungsmaßnahmen durch die Finanzämter.

Außerdem gibt es steuerliche Erleichterungen für Spenden, sodass ein beispielsweise eine Buchungsbestätigung als Nachweis ausreicht.

Benötigen Sie Unterstützung? Deutschlandweit stehen Ihnen unsere Beratungsstellen mit Rat und Tat gerne zur Seite. Im Rahmen einer Mitgliedschaft begrenzt nach § 4 Nr. 11 StBerG sind unsere Berater:innen Ihre kompetente:n und persönliche:n Ansprechpartner:innen rund um Ihre Einkommensteuererklärung. Finden Sie jetzt Ihre:n Steuerexperten:in vor Ort mit unserer PLZ-Suche.