Steuerklassen werfen immer wieder Fragen auf und sorgen für Verwirrung. Das möchten wir beheben, indem wir die häufigsten Fragen kurz beantworten, damit Sie sich schnell einen Überblick verschaffen können.

Inhaltsverzeichnis

- Steuerklassen im Überblick

- Steuerklasse 1 für Ledige

- Steuerklasse 2 für Alleinerziehende

- Steuerklasse 3 und 5 sowie 4 und 4 für Ehepaare

- Steuerklasse 6 für den Zweitjob

- Zusammenfassung als Video

- Zusammenfassung als Tabelle

- Steuerklassen-Rechner

- FAQs zur Steuerklasse

Steuerklassen im Überblick

Ihre Steuerklasse ist ausschlaggebend für die Höhe der einbehaltenen Lohnsteuer und somit werden auch Ihr monatlich ausgezahltes Nettogehalt und die Höhe möglicher Lohnersatzleistungen beeinflusst. Zu diesen Lohnersatzleistungen zählen unter anderem:

- Elterngeld

- Krankengeld

- Kurzarbeitergeld

- Arbeitslosengeld

Der Nettolohn stellt die Berechnungsgrundlage für diverse Lohnersatzleistungen dar, weshalb eine ungünstige Steuerklassenkombination in diesen Bereichen durchaus Einbußen mit sich bringt.

Wie finde ich die richtige Steuerklasse?

Die Steuerklasse richtet sich grundsätzlich nach Ihrem Familienstand, dementsprechend wird Ihnen vom Finanzamt automatisch die passende Steuerklasse zugeordnet. Die Steuerklasse ändert sich folglich auch nur mit Änderung Ihres Familienstandes.

Nur Als Ehepaar haben Sie die Möglichkeit zwischen verschiedenen Steuerklassenkombinationen zu wählen.

Wichtig: Die Steuerklassenwahl hat keine Auswirkung auf Ihre tatsächliche Steuerbelastung. Auch bei einer ungünstigen Steuerklassenkombination erhalten Sie zu viel gezahlte Steuern im Rahmen Ihrer Steuererklärung.

Steuerklasse 1 für Ledige

Die Steuerklasse 1 erhalten Steuerzahler:innen, die ledig, geschieden oder verwitwet sind und keine Kinder haben. Neben alleinstehenden Personen können aber auch verheiratete Menschen in folgenden Ausnahmefällen Steuerklasse 1 haben:

- Ehepartner:in nur beschränkt steuerpflichtig

- Ehepartner:in im Ausland

- dauerhaft zwei getrennte Wohnsitze

Aus der Steuerklasse I resultieren insgesamt eher höhere Abzüge.

Welche Freibeträge gibt es 2023 und 2024 in Steuerklasse 1?

Die Höhe Ihrer individuellen Steuerbelastung ist immer abhängig davon, welche Freibeträge Ihnen zustehen. Je nach persönlicher Lebenssituation gibt es hier verschiedene Frei- oder Pauschbeträge, mithilfe derer Sie Steuern sparen können.

Der Grundfreibetrag steht wirklich jedem:r deutschen Steuerzahler:in zu und wir automatisch vom Finanzamt berücksichtigt. Der Grundfreibetrag soll das Existenzminimum sichern und alle Einnahmen bis zu diesem Betrag bleiben komplett steuerfrei.

Grundfreibetrag pro Jahr:

- 2022: 10.347 Euro

- 2023: 10.908 Euro

- 2024: 11.784 Euro

- 2025: 12.084 Euro

Als Arbeitnehmer:in profitieren Sie außerdem von der sogenannten Werbungskostenpauschale. Diese liegt seit dem Jahr 2023 bei 1.230 Euro und wird ebenfalls automatisch von Ihren Jahreseinnahmen abgezogen.

Steuerklasse 2 für Alleinerziehende

Die Lohnsteuerklasse II ist hauptsächlich für Alleinerziehende, denen der Entlastungsbetrag für Alleinerziehende zusteht. Dieser wird mit Steuerklasse II beim Lohnsteuerabzug gleich berücksichtigt, wodurch diese Steuerklasse geringere Abzüge zur Folge hat.

Die Voraussetzungen für den Entlastungsbetrag für Alleinerziehende können Sie hier nachlesen: „Entlastungsbetrag für Alleinerziehende – alle wichtigen Infos im Überblick“

Steuerklasse 3 und 5 sowie 4 und 4 für Ehepaare

Als Ehepaar haben Sie den Vorteil, zwischen 3 verschiedenen Steuerklassenkombinationen zu wählen und dadurch Ihr monatliches Nettogehalt zu beeinflussen. Dieses wiederum hat Auswirkungen auf die Höhe der Ihnen zustehenden Lohnersatzleistungen.

Wichtig: Die Steuerklassenwahl hat keine Auswirkung auf Ihre tatsächliche Steuerbelastung.

Nutzen Sie gerne unseren Steuerklassen-Rechner, um die möglichen Steuerklassenkombinationen miteinander zu vergleichen.

Welche Steuerklassenkombination ist die richtige?

Als Ehepaar stehen Ihnen folgende Kombinationen zur Wahl:

- Kombination 3/5: Diese Kombination lohnt sich, wenn Ihre Einkommen unterschiedlich hoch sind. Der oder die Partner:in mit dem höheren Einkommen wählt Steuerklasse III und profitiert so von geringeren Abzügen.

- Kombination 4/4: Verdienen Sie beide ungefähr gleich viel, sollten Sie die Kombination IV/IV wählen.

- Kombination 4/4 mit Faktor: Diese Kombination ist ebenfalls für Ehepaare mit unterschiedlich hohen Einkommen. Mithilfe des Faktors wird die Lohnsteuer gerechter aufgeteilt, wodurch sich Steuernachzahlungen vermeiden lassen.

Selbstverständlich können Sie Ihre Steuerklasse auch wechseln, wenn Sie eine andere Kombination für sinnvoller erachten. Beachten Sie dabei am besten immer mögliche Auswirkungen auf Lohnersatzleistungen.

In diesem Blogbeitrag beantworten wir die wichtigsten Fragen zum Thema: „5 Fragen und Antworten zum Steuerklassenwechsel“

Hinweis: Im Koalitionsvertrag der aktuellen Regierung wurde die Abschaffung der Steuerklassen 3 und 5 aufgenommen, es gibt jedoch im Moment keine konkreten Umsetzungspläne dazu. Folglich müssen Sie als Ehepaar vorerst nichts unternehmen.

Was ist das Faktorverfahren?

Bereits seit 2010 steht Ihnen als Ehepaar das Faktorverfahren, bzw. die Steuerklassenkombination 4/4 mit Faktor zur Verfügung. Die Basis bildet die Steuerklassenkombination 4/4, diese wird aber um einen Faktor korrigiert, wodurch sich insgesamt eine fairere Verteilung der Steuerlast ergibt.

Als zusätzlichen Vorteil kommt es mit dem Faktorverfahren kaum mehr zu Steuernachzahlungen, was vor allem mit der Kombination 3/5 durchaus üblich ist.

Weitere Infos erhalten Sie hier: „Faktorverfahren – Alternative zu den Steuerklassen III und V?“

Steuerklasse 6 für den Zweitjob

Die Lohnsteuerklasse 6 ist für Personen vorgesehen, bei denen mehrere Arbeitsverhältnisse gleichzeitig vorliegen, die also beispielsweise einen sozialversicherungspflichtigen Zweitjob ausüben.

Seltener wird die Steuerklasse 6 auch Arbeitnehmer:innen zugeordnet, die ihrem Arbeitgeber die elektronischen Lohnsteuerabzugsmerkmale nicht zur Verfügung stellen wollen oder nicht können.

Hinweis: Mit Steuerklasse 6 sind Sie automatisch dazu verpflichtet, Ihre Steuererklärung abzugeben.

Warum sind die Abzüge in Steuerklasse 6 so hoch?

Bei der Steuerklasse 6 hat man die höchste steuerliche Belastung, da hier keine Freibeträge oder Pauschbeträge berücksichtigt werden. Diese werden immer beim Hauptarbeitsverhältnis abgezogen und Einkünfte aus weiteren Jobs werden vollständig versteuert.

Was gilt für Rentner:innen und Studierende mit Steuerklasse 6?

Wenn Sie als Rentner:in eine Altersrente beziehen und zusätzlich arbeiten, greifen für das Beschäftigungsverhältnis die Steuerklassen 1 -5. Wenn jedoch eine Betriebsrente vom früheren Arbeitgeber bezogen wird, zählt diese Betriebsrente als Haupteinkommen und die Nebenbeschäftigung alt Zweitjob. Die zusätzlichen Einnahmen aus der Nebenbeschäftigung werden dann nach Steuerklasse 6 besteuert.

Auch Studierende können in die Steuerklasse 6 rutschen, dennauch bei Studierenden kann nur ein Job nach der Steuerklasse 1 – 5 besteuert werden. Alle weiteren Jobs fallen sodann in die Steuerklasse 6. Zudem werden in die Steuerklasse 6 Studierende eingeordnet, für die der Arbeitgeber keine Steuerinformationen erhalten hat.

Tipp: In beiden Fällen sind Sie auf der sicheren Seite, wenn es sich bei Ihrer Nebentätigkeit um einen Minijob handelt. Alle wichtigen Infos zu Minijobs finden Sie hier: „Minijob Grenze: Ihr Gehalt steigt weiter!“

Zusammenfassung als Video

Datenschutzhinweis

Erst wenn Sie auf den Play-Button dieses Videos klicken wird dieses Video aktiv von YouTube geladen, dabei werden Daten von Ihnen zu YouTube übertragen.

Bitte beachten Sie die Datenschutzhinweise von YouTube sowie unsere Datenschutzerklärung.

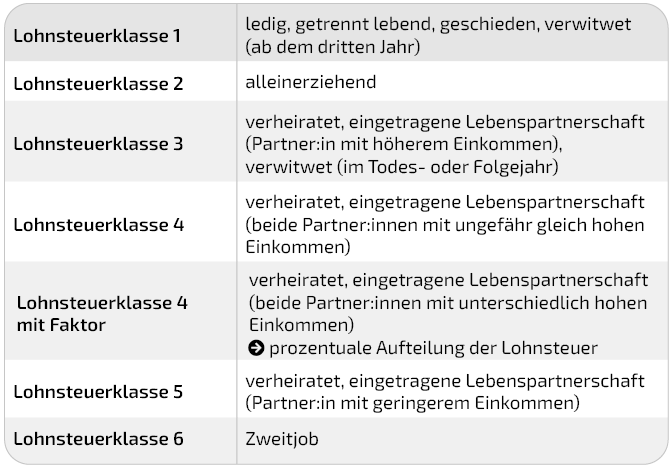

Zusammenfassung als Tabelle

Was sehen Sie hier?

- Steuerklasse 1 ist für ledige, getrennt lebende, geschiedene oder länger verwitwete Steuerzahler:innen.

- Steuerklasse 2 ist für Alleinerziehende.

- Steuerklassen 3, 4 und 5 sind für Ehepaare, wobei die Wahl der Steuerklasse abhängig vom Einkommensunterschied zwischen den Ehepartner:innen getroffen werden sollte.

- Lohnsteuerklasse 6 ist für Einnahmen aus Zweitjobs.

Steuerklassen-Rechner

Nutzen Sie gleich hier unseren Steuerklassen-Rechner und lassen Sie sich Ihre günstigste Lohnsteuerklasse berechnen: Zum Steuerklassen-Rechner

FAQs zur Steuerklasse

Welche Auswirkungen haben die Lohnsteuerklassen?

Die Lohnsteuerklasse ist ausschlaggebend für die Höhe der einbehaltenen Lohnsteuer und das ausgezahlte Nettogehalt. Da der Nettolohn wiederum die Berechnungsgrundlage für diverse Lohnersatzleistungen darstellt, kann eine ungünstige Steuerklassenkombination in diesen Bereichen durchaus Einbußen mit sich bringen.

Wie finde ich die richtige Steuerklasse?

Wie Sie der Tabelle oben schon entnehmen können, richtet sich Ihre Steuerklasse grundsätzlich nach Ihrem Familienstand. Dementsprechend wird Ihnen vom Finanzamt automatisch die passende Steuerklasse zugeordnet.

Nur, wenn Sie verheiratet sind, haben Sie die Möglichkeit zwischen verschiedenen Lohnsteuerklassen-Kombinationen zu wählen.

Probieren Sie gerne unseren Steuerklassen-Rechner aus, um Ihre Steuerklasse zu finden.

Welche Steuerklassen-Kombination sollten wir als Ehepaar wählen?

Steuerklassen-Kombination III / V:

Diese Kombination lohnt sich, wenn Ihre Einkommen unterschiedlich hoch sind. Der oder die Partner:in mit dem höheren Einkommen wählt Steuerklasse III und profitiert so von geringeren Abzügen. Der oder die Partner:in mit dem geringeren Einkommen wählt Steuerklasse V. Je größer jedoch der Unterschied zwischen Ihren Einkommen ist, desto höher ist die Steuernachzahlung am Ende des Jahres.

Steuerklassen-Kombination IV/IV:

Verdienen Sie beide ungefähr gleich viel, sollten Sie die Kombination IV/IV wählen. Alternativ können Sie auch die Kombination IV/IV mit Faktor wählen, dann wird der Splittingvorteil bereits während des Jahres berücksichtigt. Dadurch lassen sich Steuernachzahlungen vermeiden.

Wenn Sie nicht sicher sind, welche Steuerklassen-Kombination Sie wählen sollten, stehen Ihnen unsere Berater:innen gerne zur Verfügung. Zur Beratungsstellen-Suche.

Wann muss ich meine Steuerklasse wechseln?

Wenn sich Ihr Familienstand ändert, müssen Sie auch in die entsprechende Steuerklasse wechseln.

Beispiele hierfür sind:

- Heirat

- Trennung oder Scheidung von Ihrem:r Ehepartner:in

- Als Alleinstehende:r: Geburt Ihres Kindes

- Zusätzlicher sozialversicherungspflichtiger Zweitjob

Hier können Sie sich noch weiter über den Lohnsteuerklassenwechsel informieren: „5 Fragen und Antworten zum Steuerklassenwechsel“

Welche Steuerfreibeträge beeinflusst die Lohnsteuerklasse?

Je nach Lohnsteuerklasse erhalten Sie unterschiedliche Freibeträge, die auch in der Höhe variieren können. Beispielsweise bekommen Sie den Entlastungsbetrag für Alleinerziehende nur mit der Lohnsteuerklasse II.

Diese Freibeträge können sich ändern:

- Grundfreibetrag

- Werbungskosten-Pauschbetrag

- Sonderausgaben-Pauschbetrag

- Vorsorge-Pauschbetrag

- Entlastungsbetrag für Alleinerziehende

- Kinderfreibetrag

- Freibetrag für Betreuungs- oder Ausbildungsbedarf

Welche Lohnersatzleistungen beeinflusst die Lohnsteuerklasse?

Bei Ihrer Lohnsteuerklassenwahl müssen Sie unbedingt beachten, dass auch die Höhe, der Ihnen zustehenden Lohnersatzleistungen beeinflusst wird, da diese vom Nettolohn abhängig ist. Bedenken Sie also mögliche zukünftige Veränderungen bei Ihrer Wahl.

Dabei handelt es sich um diese Leistungen:

- Elterngeld

- Arbeitslosengeld und Arbeitslosenhilfe

- Unterhaltsgeld

- Krankengeld und Versorgungskrankengeld

- Verletztengeld

- Kurzarbeitergeld

- Übergangsgeld

- Mutterschaftsgeld

Wenn Sie sich nicht sicher sind, welche Lohnsteuerklasse für Sie am günstigsten ist, können Sie sich gerne in einer unserer Beratungsstellen in Ihrer Nähe beraten lassen. Zur Beratungsstellen-Suche.

Was passiert mit meiner Steuerklasse, wenn ich arbeitslos werde?

Wenn Sie arbeitslos werden, bleibt Ihre Steuerklasse gleich und spielt auch erstmal keine große Rolle.

Wenn Sie allerdings verheiratet sind und während Ihrer Arbeitslosigkeit die Steuerklasse tauschen möchten, kann dies Probleme bereiten. Die Agentur für Arbeit berücksichtigt den Lohnsteuerklassenwechsel nämlich nur, wenn sich dadurch die Höhe des gezahlten Arbeitslosengeldes reduziert.

Tipp: Lassen Sie sich am besten beraten, bevor Sie den Steuerklassenwechsel veranlassen. Unsere Berater:innen stehen Ihnen gerne zur Verfügung. Zur Beratungsstellen-Suche.

Benötigen Sie Unterstützung? Deutschlandweit stehen Ihnen unsere Beratungsstellen mit Rat und Tat gerne zur Seite. Im Rahmen einer Mitgliedschaft begrenzt nach § 4 Nr. 11 StBerG sind unsere Berater:innen Ihre kompetenten und persönlichen Ansprechpartner:innen rund um Ihre Einkommensteuererklärung. Finden Sie jetzt Ihre:n Steuerexperten:in vor Ort mit unserer PLZ-Suche.

Quellenangabe:

Beitragsbild © magele-picture – stock.adobe.com